概览与洞察

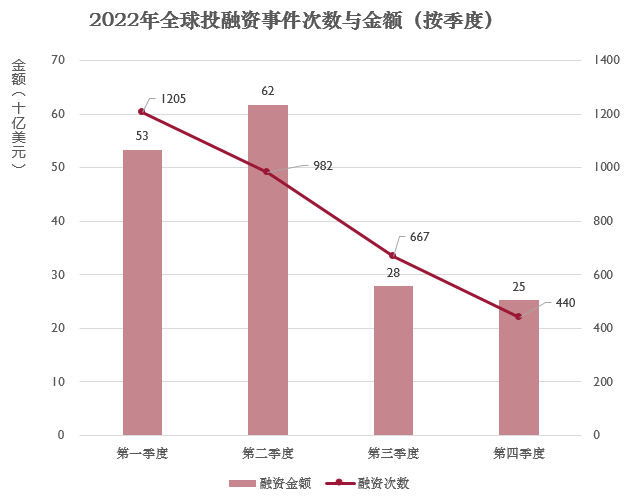

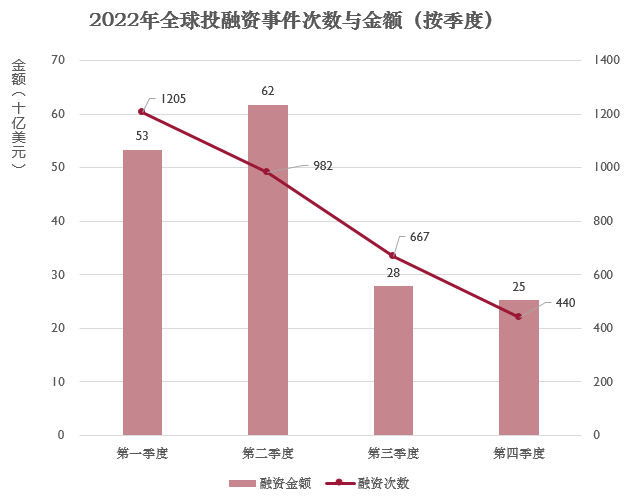

2022年,全球金融科技行业投融资事件总次数为3294次,总金额为1681亿美元。一季度和二季度的投融资次数和金额最多,四季度的投融资次数和金额相比前三季度均有所下降。

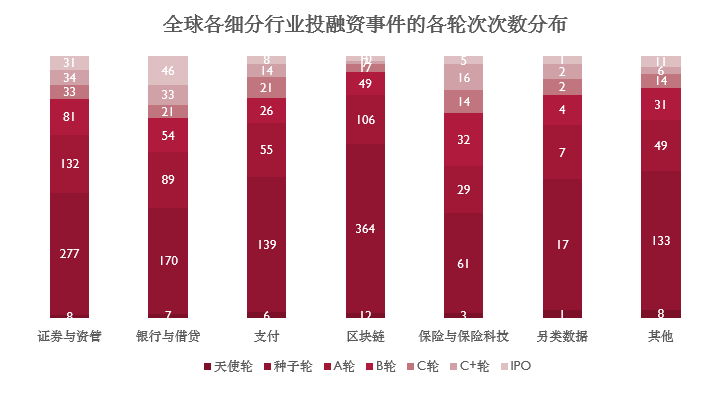

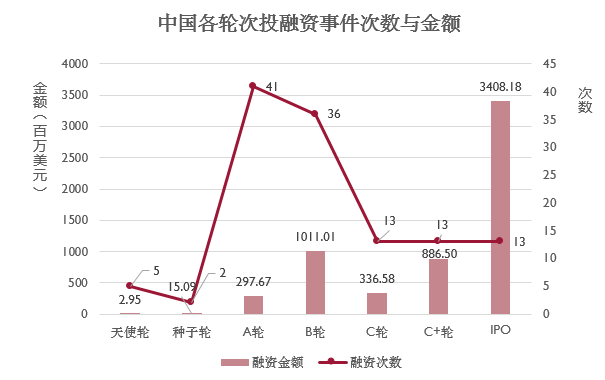

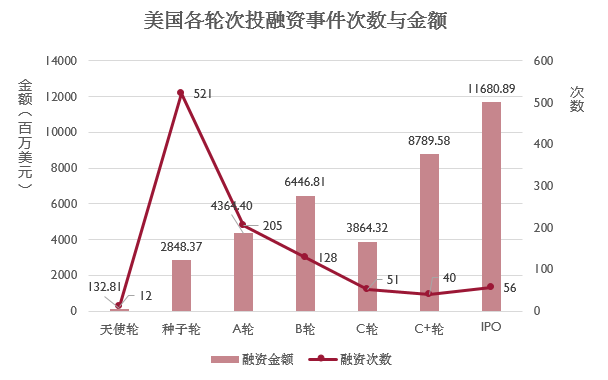

全球金融科技行业正趋于成熟,行业的早期创业仍然活跃。全球C轮及以后的投融资金额为301亿美元,占到总体的34%,而种子轮、A轮的投融资事件次数最多,为1430,占到总体的71%。

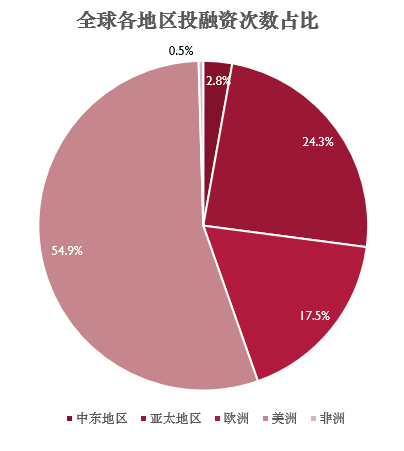

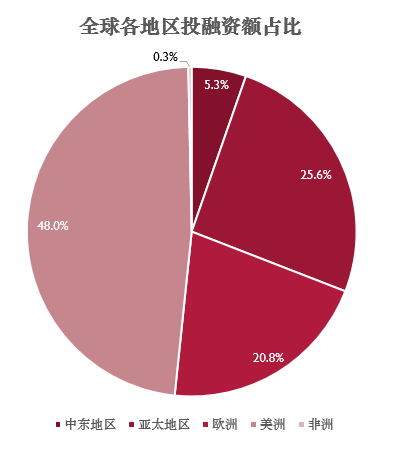

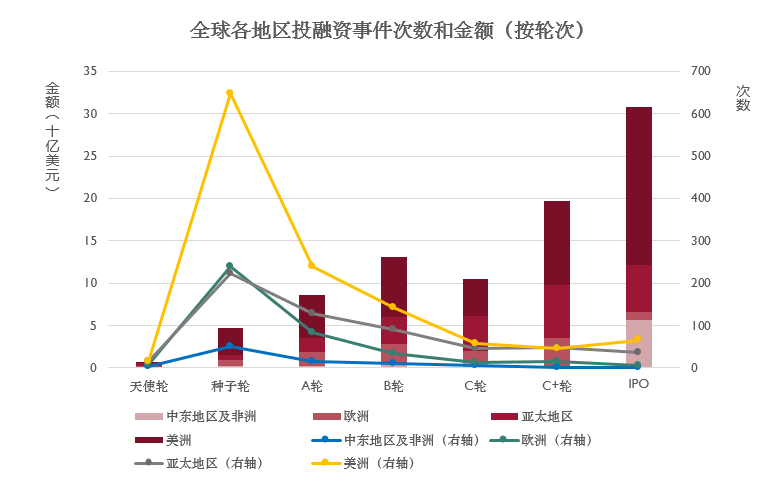

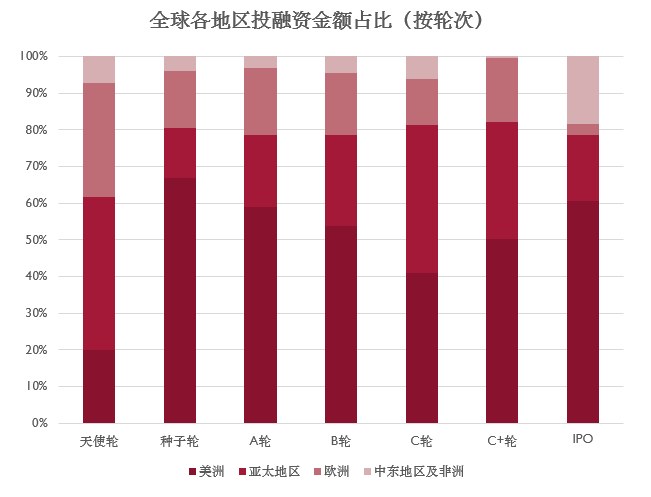

美洲地区、亚太地区和欧洲地区是2022年投融资热门地区,美洲地区的金融科技创业公司的商业模式可能更成熟。

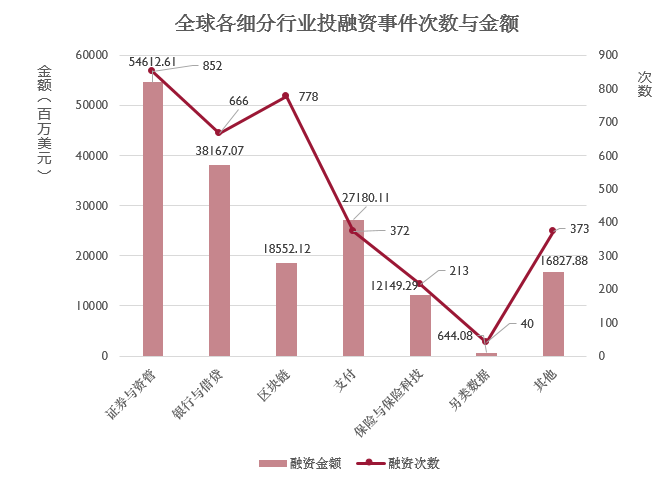

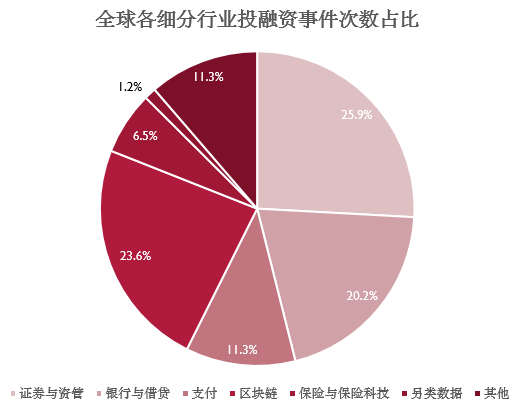

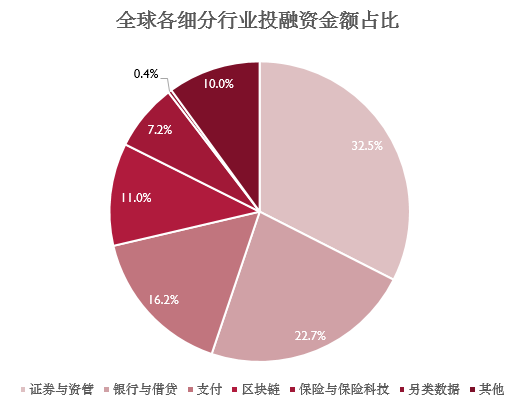

证券与资管、银行与借贷和支付是2022年投融资最火热的领域,占到全行业投融资总额的72%。

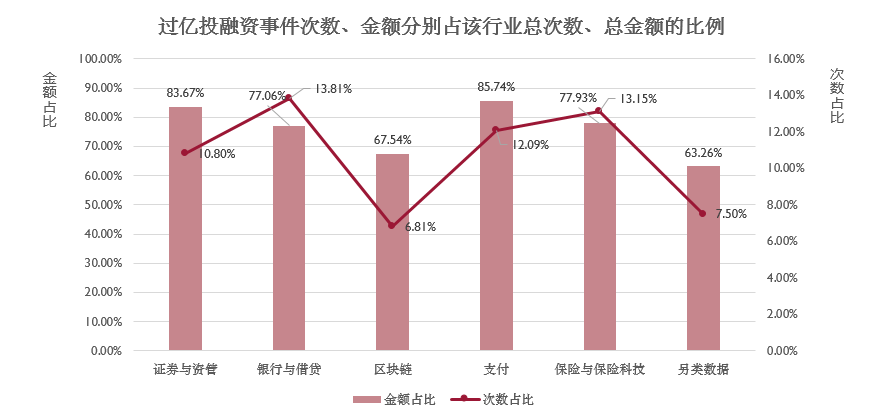

证券与资管及支付是2022年金融科技发生超大投融资事件最为集中的两个细分领域,其次数占比分别为为10.88%、12.09%的过亿投融资事件,获得的投融资金额占比分别高达83.67%、85.74%。FNZ是证券与资管领域公司,Checkout.com是支付领域公司,分别以14亿、10亿美元的单笔融资贡献了2022年度金融科技行业最大投融资事件。此外,银行与借贷、保险与保险科技领域的过亿投融资事件金额占比也均超70%。

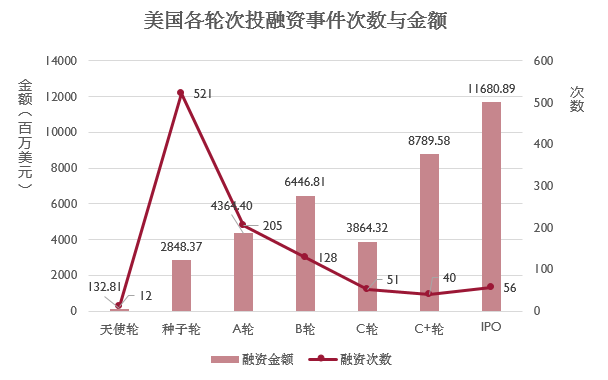

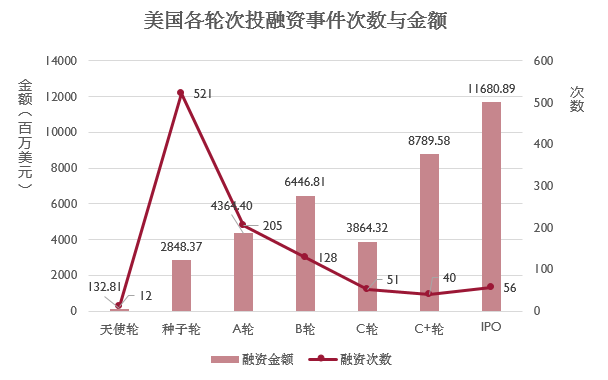

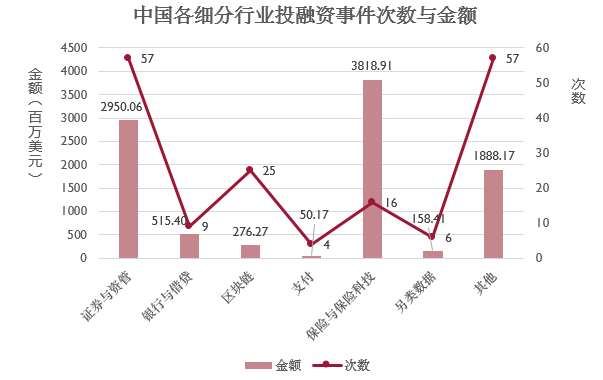

中国的证券与资管获融资项目多于其他领域,美国获融资最多的领域是区块链,其次为证券与资管、银行与借贷。

融资概况

区域分析

美洲地区、亚太地区和欧洲地区是2022年投融资热门地区

各地区金融科技行业的新兴创业仍然活跃,特别是美洲地区

美洲地区的金融科技创业公司的商业模式可能更成熟,亚太地区发展较为均衡

行业分析

银行、证券和支付是2022年投融资最火热的领域

银行、证券和支付是2022年投融资最火热的领域

2022年各金融科技细分领域的投融资事件主要集中于种子轮、A轮和B轮

证券与资管及支付是2022年金融科技发生超大投融资事件最为集中的细分领域

中美对比

美国在金融科技行业的投融资比中国更活跃

中国的证券与资管领域获融资最多,美国则是区块链和证券与资管领域

值得关注的融资TOP10(附录)

1. FNZ是一家英国财富管理技术提供商,致力于为企业和个人提供多渠道财富管理服务,已经与全球60余家金融机构进行了合作。

融资金额:14亿美元

参投机构:CPP Investments, Motive Partners等

2. Checkout是一家英国在线支付解决方案提供商,在整个支付价值链中提供完全透明的服务,公司目前处理150多种货币,为商家提供所有国际卡和本地流行的支付方式。

融资金额:10亿美元

参投机构:Altimeter,Franklin Templeton等

3. Toss是一个韩国手机金融服务平台,为其 500 万用户提供银行业务、P2P 借贷、基于移动的股票交易和投资、保险、信用评分服务等功能。

融资金额:4.05亿美元

参投机构:Aspex Management等

4. Amber Group 成立于 2017 年,总部位于中国香港,是一家全球化加密金融智能服务提供商,为 500 多家知名大型机构提供全年 24 小时全天候服务。

融资金额:3亿美元

参投机构:Fenbushi Capital等

5. 作为硅谷资本最雄厚的旅游创企之一,TripActions建立了一个人力资源和费用系统的商务旅游整合平台,旅客可以预定航班、酒店和交通形式,并且获得全天候、全球性的技术支持。

融资金额:3.04亿美元

参投机构:Andreessen Horowitz等

6. Uniswap是基于以太坊的美国去中心化交易所,致力于建立一个NFT聚合器,解锁代币和NFT之间的新交互。用户可以通过Uniswap自由兑换ETH和ERC20代币以及提供流动性。

融资金额:1.65亿美元

参投机构:Polychain Capital, Paradigm, SV Angel等

7. FinAccel是一家印度尼西亚在线支付服务商,专注于数字信用卡领域,旨在帮助用户在东南亚地区进行线上支付,满足其在线支付与交易需求。

融资金额:1.4亿美元

参投机构:Cathay Innovation等

8. Bilt Rewards是一家美国的联名信用卡提供商,允许租房者通过支付租金赚取积分,并且能够使用积分来抵扣租金或支付未来的房屋首付款。

融资金额:1.5亿美元

参投机构:Left Lane Capital, Camber Creek等

9. Aztec是一家致力于将以太坊交易私有化的英国初创公司,旨在使金融机构可以轻松使用ETH公链进行私人交易,其研究团队为以太坊的第二层带来了多项研发突破。

融资金额:1亿美元

参投机构:Andreessen Horowitz, A Capital Group等

10. Capital on Tap是一家私营金融科技公司,为英国和美国的中小企业提供资金。这家英国公司已为英国和美国的超过 200,000 家中小型企业提供了超过 4B 英镑(约 4.7B 欧元)的融资。

融资金额:1.1亿美元

参投机构:Atalaya Capital等

附注:方法论

行业定义

银行与借贷:包括传统银行转型和银行科技,和针对企业和家庭存款、借贷的管理和科技赋能。

证券与资管:包括传统券商转型、证券科技和资管科技,和针对企业和家庭资产配置的管理和科技赋能。

保险与保险科技:包括传统保险转型和保险科技,和针对企业和家庭医疗服务、健康管理等赋能。

支付:提供互联网支付、移动支付和聚合支付等支付公司。

区块链:从事区块链技术开发、区块链相关应用、行业研究、数字钱包等区块链相关企业。

另类数据:从事数据收集、处理和分析的相关企业,通过非传统数据获取有价值的信息。

地区定义

美洲地区包括,地理位置在北美洲、南美洲的所有国家;

亚太地区包括,地理位置在亚洲及西太平洋地区的所有国家;

欧洲地区包括,地理位置在欧洲的所有国家;

中东地区包括,地理位置在地中海东部、南部区域的所有国家;

非洲地区包括,地理位置在非洲的所有国家。