概览与洞察

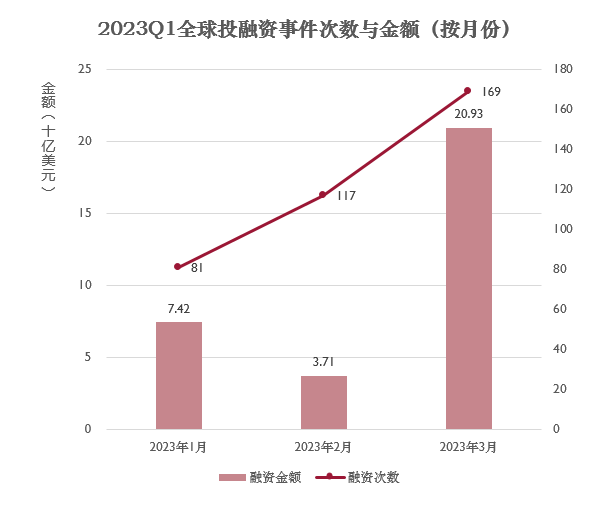

2023年一季度,全球金融科技行业投融资事件总次数为367次,总金额为321亿美元。一月份的投融资次数和二月份的投融资金额最少,三月份的投融资次数和金额较一、二月份都有所增加。

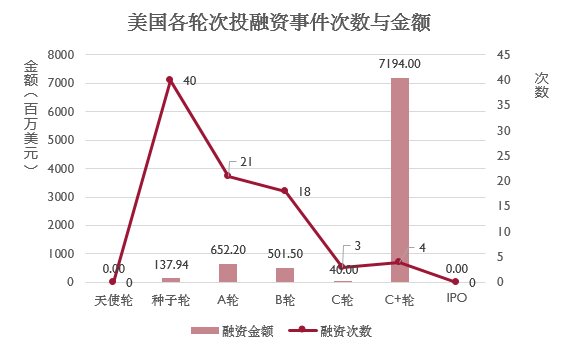

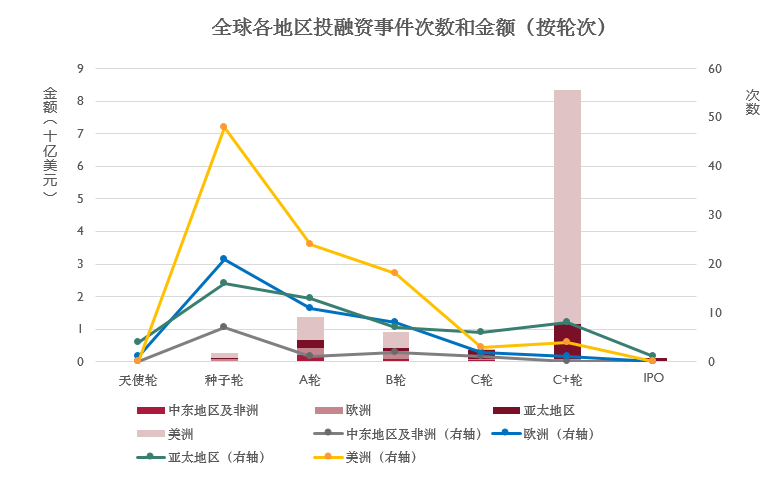

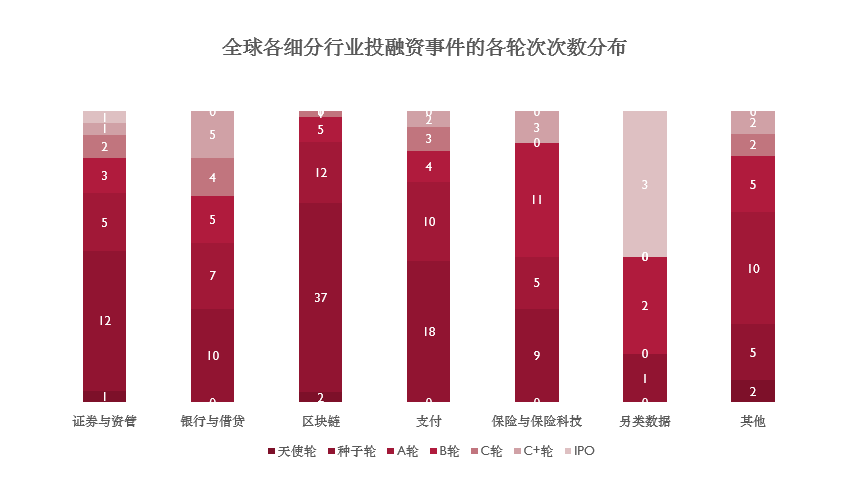

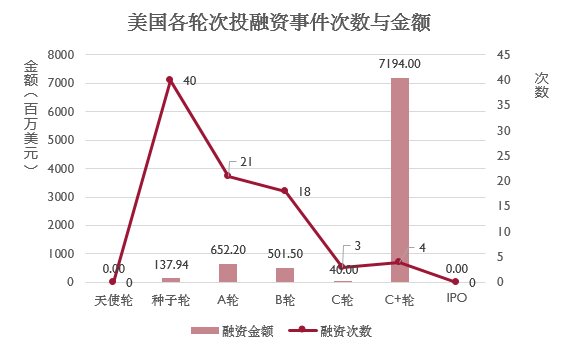

全球金融科技行业正趋于成熟,行业的早期创业仍然活跃。全球C轮及以后的投融资金额为88.8亿美元,占到总体的28%,而种子轮、A轮的投融资事件次数最多,为141次,占到总体的38%。

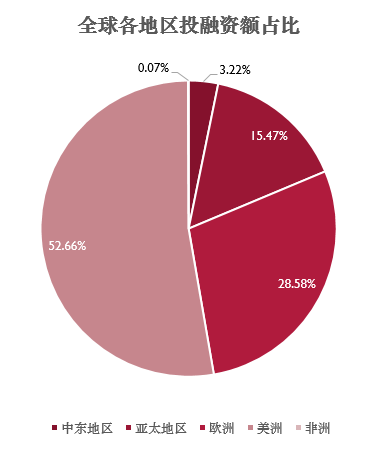

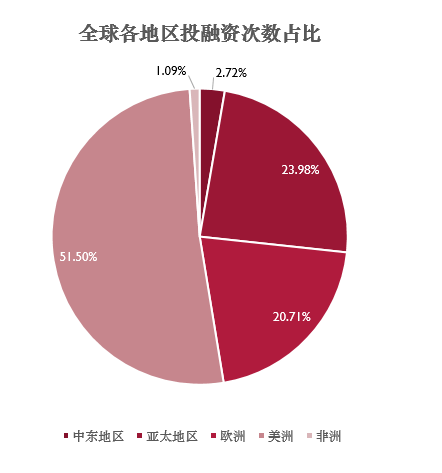

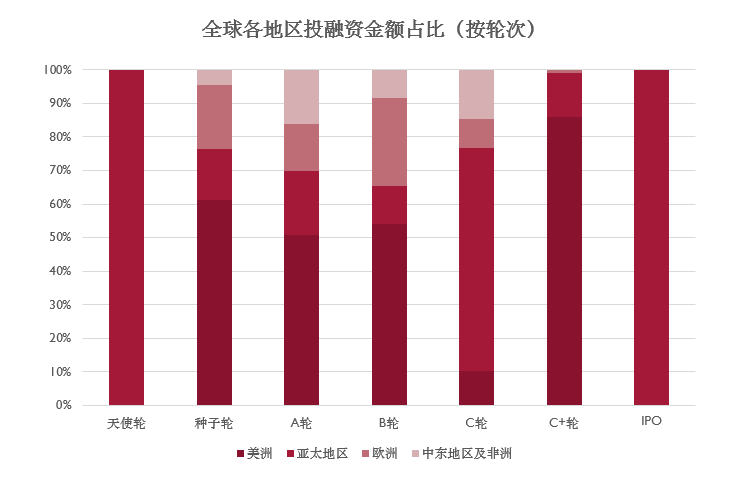

美洲地区、亚太地区和欧洲地区是2023年一季度投融资热门地区,美洲地区的金融科技创业公司的商业模式可能更成熟。

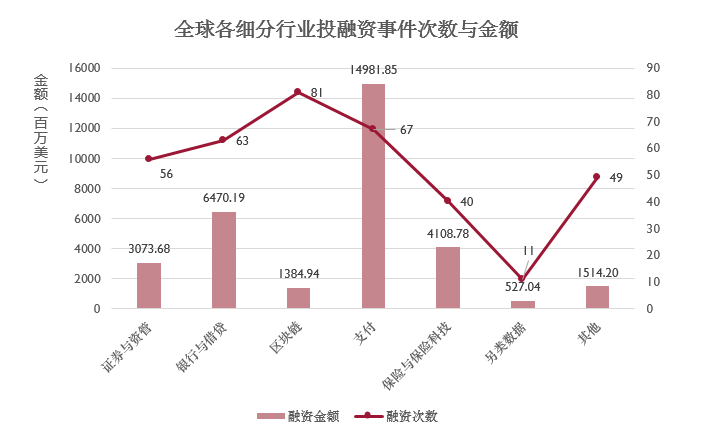

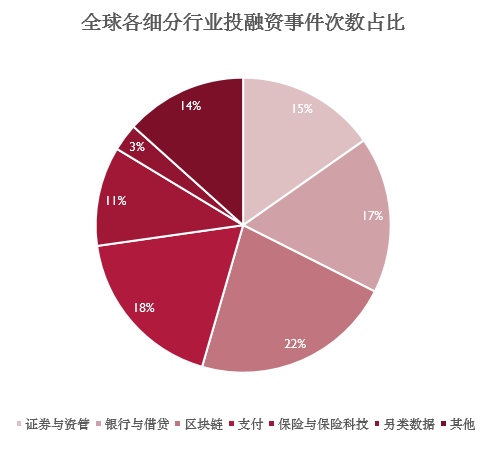

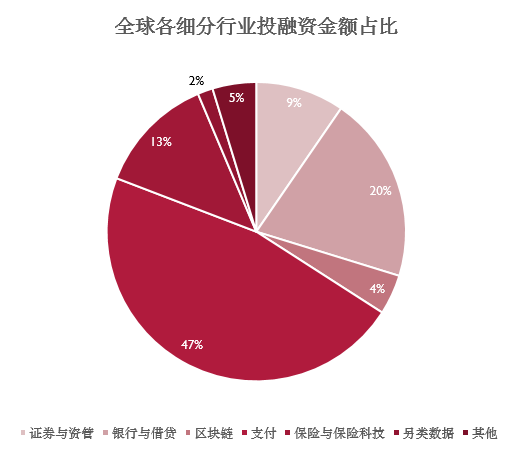

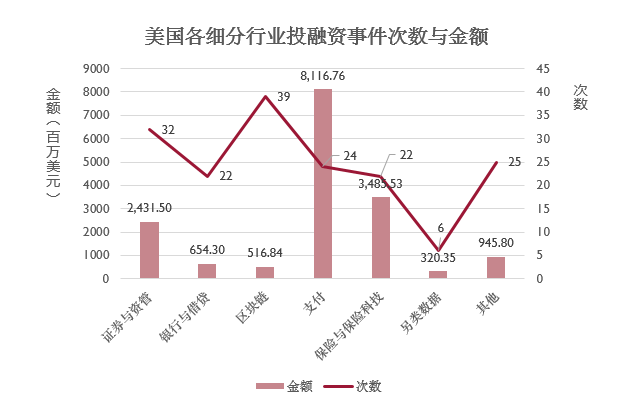

支付和区块链是2023年第一季度投融资最火热的领域,占到全行业投融资总额的51%。

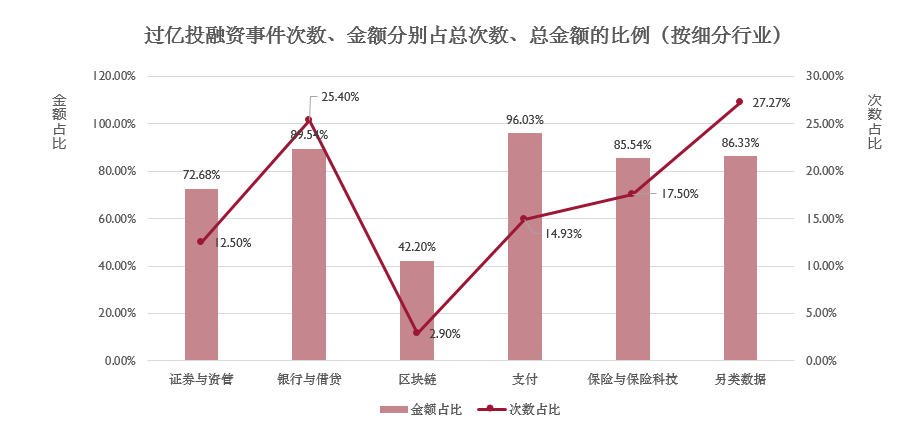

支付是2023年第一季度金融科技发生超大投融资事件最为集中的细分领域,支付领域过亿投融资事件金额占比高达96.03%,次数占比为14.93%。支付巨头Stripe以65亿美元的单笔融资贡献了2023年第一季度度金融科技行业最大投融资事件。此外,银行与借贷、证券与资管、保险与保险科技领域和另类数据的过亿投融资事件金额占比也均超70%。

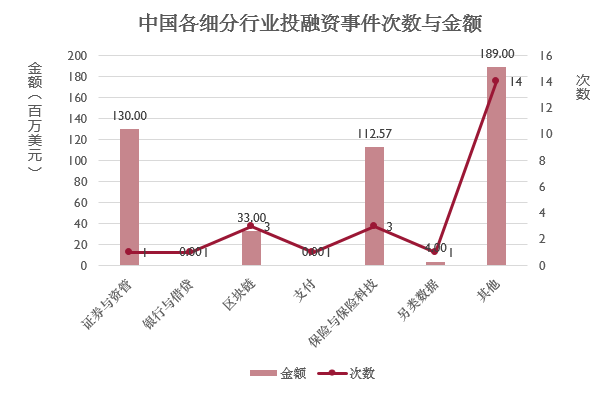

中国的区块链和保险与保险科技领域获融资的项目次数不相上下,美国获融资次数最多的领域是区块链,其次为证券与资管和支付。

融资概况

区域分析

美洲地区、亚太地区和欧洲地区是2023年一季度投融资热门地区

各地区金融科技行业的新兴创业仍然活跃,特别是美洲地区

美洲地区的金融科技创业公司的商业模式可能更成熟,亚太地区发展较为均衡

行业分析

支付和区块链是2023年第一季度投融资最火热的领域

支付和区块链是2023年第一季度投融资最火热的领域

2023年一季度各金融科技细分领域的投融资事件主要集中于种子轮、A轮和B轮

支付是2023年第一季度金融科技发生超大投融资事件最为集中的细分领域

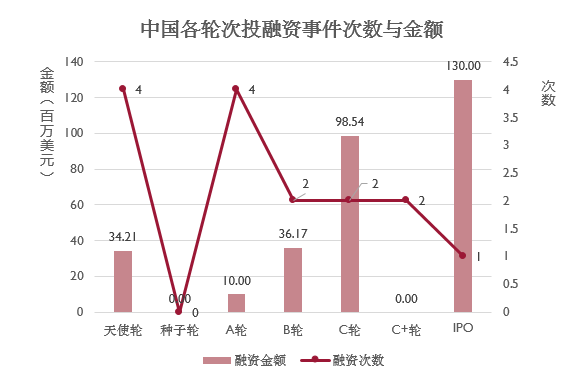

中美对比

美国在金融科技行业的投融资比中国更活跃

中国的证券与资管领域获融资最多,美国则是区块链和证券与资管领域

值得关注的融资TOP10(附录)

1. Stripe是一家来自美国的支付解决方案服务商,为开发者或商家提供支付API接口或代码,即可让商家的网站、移动APP等支持信用卡付款等。

融资金额:65亿美元

参投机构:Andreessen Horowitz, Baillie Gifford, Founders Fund, General Catalyst, MSD Partners, Thrive Capital

2. PhonePe是印度市场占有率最高的支付科技公司,基于印度统一支付接口标准,为用户提供包括线上线下支付、收款、手机充值、水电煤缴费、订票、订酒店等基础支付服务。

融资金额:6.5亿美元

参投机构:Atlantic、Walmart

3. Abound是英国的一家金融技术初创企业,利用开放银行数据和机器学习算法,为贷款申请人计算一个“信用分数”,同时利用AI技术来提高贷款效率和控制风险。

融资金额:6亿美元

参投机构:K3 Ventures、GSR Ventures、Hambro Perks、Citi Bank、Waterfall Asset Management

4. Rippling是一家企业薪酬和支出管理的金融科技公司,提供基于云的员工管理解决方案,业务范围涵盖从人力资源到IT,开发办公和专业软件。

融资金额:5亿美元

参投机构:Greenoaks

5. Matter Labs是一家区块链研究和开发服务提供商,致力于解决在分布式分类账技术基础上的可扩展性、隐私性问题,构建安全、可扩展、可编程且具有隐私保护的区块链技术。

融资金额:4.58亿美元

参投机构:Blockchain Capital

6. MNT-Halan总部位于埃及,为用户提供包括中小微企业信贷、支付、消费金融、先买后付(BNPL)和电子商务在内的全方位金融科技服务。

融资金额:4亿美元

参投机构:Chimera InvestmentGeneral

7. Kredivo是印度尼西亚的一家先买后付(BNPL)平台,该平台为用户提供网络购物分期付款服务,用户可以在获得信用评分后获得多种付款模式选择。

融资金额:2.7亿美元

参投机构:Mizuho Financial Group

8. InsuranceDekho是印度的一家保险科技服务提供商,主要以代理形式进行保险销售业务,与50多家保险公司合作,提供超过380种保险产品,其中包括175种健康和人寿产品,业务遍及1300+城市。

融资金额:1.5亿美元

参投机构:Goldman Sachs, TVS Capital Funds

9. Mintifi是印度的一家针对中小型企业的B2B借贷平台,通过旗下平台为中小型企业提供贷款和其他金融服务。

融资金额:1.1亿美元

参投机构:PremjiInvest

10. Aspire是一个新加坡中小企业在线贷款平台,专门为该地区中小型的电商企业提供小额贷款,以便于他们能够在各电商平台上出售商品,Aspire已为东南亚的1.5万多家企业提供了服务。

融资金额:1亿美元

参投机构:Lightspeed Venture Partners, Sequoia South East Asia

附注:方法论

行业定义

银行与借贷:包括传统银行转型和银行科技,和针对企业和家庭存款、借贷的管理和科技赋能。

证券与资管:包括传统券商转型、证券科技和资管科技,和针对企业和家庭资产配置的管理和科技赋能。

保险与保险科技:包括传统保险转型和保险科技,和针对企业和家庭医疗服务、健康管理等赋能。

支付:提供互联网支付、移动支付和聚合支付等支付公司。

区块链:从事区块链技术开发、区块链相关应用、行业研究、数字钱包等区块链相关企业。

另类数据:从事数据收集、处理和分析的相关企业,通过非传统数据获取有价值的信息。

地区定义

美洲地区包括,地理位置在北美洲、南美洲的所有国家;

亚太地区包括,地理位置在亚洲及西太平洋地区的所有国家;

欧洲地区包括,地理位置在欧洲的所有国家;

中东地区包括,地理位置在地中海东部、南部区域的所有国家;

非洲地区包括,地理位置在非洲的所有国家。